A mediados del año pasado, Douglas Murray, CEO de Big Switch, declaraba que su negocio crecía “como la hierba”: desde 2015, un 80%, por lo que necesitaba reforzar su estructura comercial de los tiempos heroicos. Esto, para sacar pecho, pero era bastante conocido que la empresa – Murray o tal vez sus inversores – había llegado a la convicción de que su desarrollo independiente había llegado al límite y, por consiguiente, era hora de escuchar ofertas de compra. La lista de eventuales interesados, según el rumor, incluía a la crème de la crème del mercado de networking: Cisco, Juniper, Dell (y VMware), Extreme Networks, Arista Networks. Al final, Arista ganó la puja por una cuantía no revelada. La única referencia es que hace un año y medio, Big Switch era valorada en 350 millones de dólares.

Fundada en 2010 por Kyle Forster (anteriormente en Cisco) y varios colegas de Stanford, Big Switch es considerada como una pionera de la corriente SDN (software defined networks), cuyo mando tomó Murray, fichado con ese fin en 2015 tras el alejamiento del fundador.

Tenía la esperanza de volver a hablar con la gente de Arista durante el MWC, pero esa oportunidad se ha frustrado, así que escribo este blog con lo que creo haber entendido sobre la transacción. La premisa inicial es que para Arista, la compra de Big Switch tiene mucho sentido como rearme para su rivalidad con Cisco, ahora en torno al multicloud.

Se conoce a Big Switch por dos productos, Big Cloud Fabric, que se define como switching de nueva generación para integrar automatización en los centros de datos definidos por software y – aquí está la clave, como se verá – en las aplicaciones nativas de la nube. El segundo producto – tal vez el vez el más interesante para los candidatos a comprarla – se llama Big Monitoring Fabric (coloquialmente Big Mon), una herramienta de visibilidad de lo que ocurre en una nube híbrida. Tenemos aquí el tópico eslogan cloud first, pero sin perder coherencia con los despliegues on-premise. Y el tercero se llama Multi-Cloud Director, cuyo nombre exime de mayor explicación.

Reviso, pues, mis notas de 2015. Cuando pregunté a Murray cuál era la ventaja relativa de la compañía entre tantos competidores con más solera que Big Switch, pudo haberse molestado, pero no: respondió que carecía de las rémoras de esos competidores, por lo que la ventaja procedía de haber asimilado la mentalidad de las plataformas cloud, anticipándose a lo que antes o después tendrán que hacer las grandes organizaciones con sus propios datacenter.

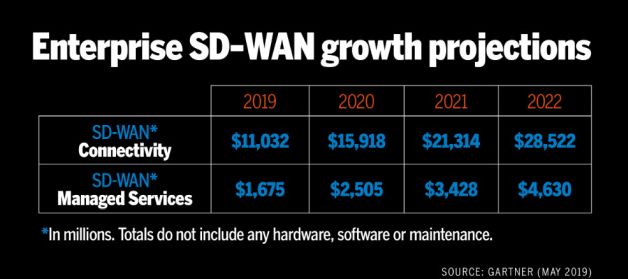

Desde entonces, aquel paisaje del SDN inventado en Stanford se ha enriquecido con la visión SD-WAN y más últimamente con el movimiento hacia el edge. En un informe reciente, Gartner escribía que “las soluciones SD-WAN se ajustan muy bien a lo que las empresas van a requerir en los próximos cinco años, comparadas con otras centradas en el hardware” y atribuía a este segmento un crecimiento anual medio del 30,8% hasta alcanzar en 2023 la cuantía de 5.250 millones de dólares.

Por otro lado, en sus informes periódicos [el último se comentará pronto en este blog], Cisco sostiene que el tráfico SD-WAN equivalía en 2017 al 9% del total de IP-WAN, pero será el 29% en 2022.

En este tránsito, aquellos competidores a los que aludía la conversación de 2015 no se han quedado quietos, ni mucho menos. Me dejaré unos cuantos en el tintero, pero nombraré a Cisco (cómo no), a VMware – que acaba de comprar Nyansa por el mismo motivo – o a Nuage (parte de la galaxia Nokia), cuya sede visité en aquel mismo viaje. Destaca por su estrategia Aruba (hoy propiedad de HPE), muy volcada al edge. Y, por supuesto Arista, que entre muchos cortejantes se ha llevado la novia.

Dicho esto, parece estar claro por qué Arista ha comprado Big Switch. Pero tiene otras razones para desembolsar la cantidad que no ha dicho. Tras un largo ascenso bursátil, los resultados publicados en noviembre provocaron una decepción y una brusca caída en su cotización. No por resultados, en verdad, sino por la previsión de que en el futuro inmediato sus grandes clientes – esos apetecibles ´cloud titans` a los que se refiere la CEO Jyshree Ullal – podrían desacelerar sus inversiones en switching. La noticia de la compra de Big Switch ha cambiado las tornas y la acción ha vuelto a subir. Y hay analistas que ahora ven aquella previsión como una exageración deliberada de Ullal, vaya usted a saber por qué.

En un entorno afectado por noticias ajenas al negocio en sí mismo, hay indicios de que 2020 invita a ser prudentes en el capex; lo ha dicho Microsoft, que junto con Facebook ha sido durante años un fantástico cliente de los switches de Arista. Por su lado, Intel sugirió lo contrario, que los proveedores de servicios cloud se preparan para invertir frenéticamente. ¿A quién creer? Arista ha optado por ganar músculo.

¿Y qué pasará ahora con Big Switch? Por su falta de envergadura, se disolverá en la estructura de Arista. El año pasado se estimó su facturación en 60 millones de dólares, una buena parte a través del acuerdo con Dell. De ahí que se comentara que esta compañía sería el más probable comprador. Tal como han quedado las cosas, no parece que el interés de Arista sea fundamentalmente comercial sino más bien la capacidad de ingeniería –mimada por Murray durante estos años – que absorbería en sus filas. Según me han contado, lo más frágil de las negociaciones no ha sido la fijación del precio sino la retención de los ingenieros de Big Switch, a los que probablemente se han prometido condiciones excepcionales para evitar fugas en un sector muy habituado a ellas [la propia CEO de Arista se marchó disgustada de Cisco en 2008].

Algunas cifras ayudan a entenderlo. Cuando Arista salió a bolsa, en junio de 2014, su facturación era de 393 millones de dólares; en 2020 prevé llegar a 2.400 millones. Y aunque no se ha dicho cuánto pagará por Big Switch, la holgura de su tesorería basta y sobra para esta operación. Se trata de una compañía austera, discreta, para la que esta es sólo la tercera adquisición y que la ha hecho a sabiendas de que las sinergias que espera se van a manifestar gradualmente. Con un rasgo que no me consta: al decir de mis fuentes, el 40% de los clientes de Big Switch serían nuevos para su nueva propietaria.

Buen fin de semana. Norberto Gallego