Por alguna razón, Cisco omitió en 2016 el ritual del Analyst Day anual. Quizá Chuck Robbins, CEO desde julio del año anterior, quiso darse un margen para transmitirles su estrategia de largo alcance. Ha cumplido con el rito en 2017, pero siguiendo una secuencia peculiar. Primero, anunció una nueva red «capaz de aprender, adaptarse y evolucionar» [según la nota de prensa] y luego hizo coincidir el encuentro con los analistas y el comienzo en Las Vegas de Cisco Live, evento al que estaban convocados clientes y partners. En síntesis, Robbins se trabajó la buena voluntad de los intermediarios con los inversiores, y convenció incluso a los menos entusiastas.

Lo que subyace en la sucesión de noticias es una confirmación oficial de que Cisco – universalmente respetada por su hardware – ha tomado el camino que la llevará a ser una empresa de software y servicios, lo que implica propiciar con urgencia un modelo de ingresos recurrentes. No es una idea nueva, puesto que la inició John Chambers en 2015, pero ahora queda claro que se trata de un movimiento profundo.

El Analyst Day no fue una conferencia rutinaria – para eso están las citas trimestrales – sino una discusión abierta con dos decenas de profesionales del mundo bursátil cuyo trabajo consiste en seguir la evolución de la compañía. El tándem formado por Robbins y la CFO Kelly Kramer pasó airosamente el examen, a juzgar por los informes de los analista presentes.

De entrada, Kramer reconoció que la previsión de crecimiento de entre el 3% y el 6% en los próximos tres a cinco años no se va a cumplir. El nuevo cálculo apunta un rango del 1% al 3% en los ingresos de Cisco durante ese período. Probablemente sea conservador, pero Robbins prefiere llevarse el mérito eventual de superar las bajas expectativas. Además, responde a la apreciación general del mercado.

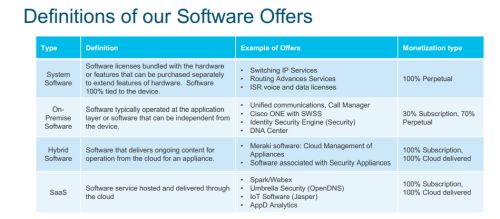

Kramer llevó la discusión a un asunto crucial, el esfuerzo por transformar el modelo de negocio de Cisco hasta conseguir que en 2020 el 30% de sus ingresos sea aportado por el software, un salto importante sobre el 22% del actual año fiscal, que cerrará probablemente con 11.000 millones de dólares. Si al software se suman los servicios, en 2020 cruzarían la barrera del 50% de los ingresos totales.

Tanto o más interesante es otro pronóstico: los ingresos recurrentes van a crecer un 10% anualizado hasta 2020, llegando al 37% del total. Los recaudados en régimen de suscripción seguirán ganando peso frente a licencias perpetuas. estimándose que ese año equivaldrán al 3% del total. Asimismo, Kramer subrayó un desplazamiento del modelo hacia la nube: el 7% del software será servido en modalidad híbrida (con especial énfasis en el de seguridad) y el 15% corresponderá a aplicaciones en modo SaaS.

Kulbinder Garcha, analista de Credit Suisse, juzga que los anuncios de los últimos días impulsarán un gradual cambio de modelo de negocio a la vez que ayudarán a Cisco a «consolidar a largo plazo su cuota en el mercado del datacenter en el sentido más tradicional».

Pierre Ferragu, de Bernstein, introduce a sus clientes en una cuestión delicada: ¿está perdiendo Cisco cuota de mercado en los segmentos de los que ha vivido históricamente? La respuesta es que sí, pero añade que los accionistas ya tienen asumido el declive gradual de las principales líneas de producto, por lo que más les importa ahora es conocer la capacidad de adaptación de Cisco a los cambios en su entorno. En la categoría de switching, por ejemplo – escribe Ferragu – tiene asegurado un piso sólido en las empresas, y sólo se ve amenazada entre los hyperscalers, proclives a comprar en función del precio. En la otra categoría clave, routing, el mercado está en franco retroceso, y la culpa la tendría, una vez más, el menor capex de los operadores. El optimista Ferragu prevé un cambio positivo de tendencia.