40% de aumento en cuatro horas. Una cotización multiplicada por 17 en once meses. Sólo los ingenuos o los especuladores niegan que el bitcoin es una burbuja. Los primeros, por una cuestión de fe: creen en la intrínseca capacidad ´disruptiva` de las criptomonedas; los segundos, por avaricia: es una oportunidad de beneficio que ningún otro activo puede igualar. El pasado viernes, el bitcoin cruzó la barrera de las 17.000 unidades por dólar (según Coinbase) habiendo iniciado el año a 968 dólares. A saber qué pasará esta semana y las siguientes y las subsiguientes.

Con esas cifras, el bitcoin ha ido mucho más lejos que cualquier burbuja del pasado. Sin ir más lejos, la de las puntocom, nuestra contemporánea. En su momento culminante, año 2000, el índice Nasdaq marcaba una ratio precio/beneficio de 175; la pasada semana, la media comparable de los mercadillos virtuales en los que cotiza el bitcoin, era de 708. Puede decirse que, si la única referencia fuera su valoración, el boom del bitcoin seria cuatro veces más explosivo que aquellos años locos de Internet.

En realidad, el precio del bitcoin es anecdótico, una fuente inagotable de titulares, un tema de sobremesa. De las burbujas – entendidas como valoración excesiva e insostenible de activos – lo importante no es tanto el precio cuanto el hecho de que expresan una ruptura de oferta. La de las puntocom fue el resultado de que a mediados de los 90 había relativamente pocas acciones cotizadas de empresas de Internet, muy pocas para el frenético deseo de los inversores de subirse al tren de Internet.

Entre 1998 y 2000 se produjo la salida precipitada a bolsa de empresas inmaduras y enmascaramiento oportunista de otras no vinculadas con Internet. Unos ganaron dinero y otros se arruinaron. Volverá a ocurrir, pero ¿cuándo?

Como buenos creyentes, los apologistas del bitcoin replican que la escasez programada impedirá que ocurra, porque el algoritmo fundacional impide poner en circulación más de 21 millones de unidades [por cierto, ya supera los 16 millones]. La inflación del precio no les preocupa porque, incluso a su cotización actual, la «masa monetaria» (sic) sería de unos 350.000 millones de dólares, mientras que la capitalización bursátil de Apple se acerca a los 900.000 millones y la de todas las acciones que cotizan en EEUU supera los 20 billones. Siguiendo este razonamiento, el estallido de la nueva burbuja sería, comparativamente, una pedorreta.

El argumento finge ignorar que el bitcoin ha engendrado imitadores, entre ellos Ethereum, con reputación de alternativa ´seria` al original. La web Coinmarketcap contabilizaba la semana pasada 1.337 monedas virtuales que se negocian en 7.224 «mercados». ¿A alguien le parece racional?

El precio del bitcoin – como el de cualquiera de sus alternativas virtuales – no responde a una lógica económica convencional. En cierto modo, refleja fuerzas sociales que hemos visto en acontecimientos de los últimos años. Como las políticas populistas, canaliza la pérdida de confianza en las instituciones y en la autoridad intelectual de los expertos: la crisis financiera ha desacreditado al sistema bancario y a los economistas del serrallo. En este caldo graso flotan las hipótesis de «uberización» o «amazonización» de las finanzas, dos tópicos de la jerga techie.

Resulta necesario disociar la ´bitcoinmania` de su fundamento conceptual, la tecnología blockchain. Es concebible que, así como los cheques son residuales, el plástico ha desplazado al dinero en efectivo y la banca online a las colas en la oficina bancaria, el futuro nos depara más transacciones basadas en registros descentralizados. Lo improbable es que las monedas virtuales desalojen a las monedas fiduciarias. Como medio de pago, son inferiores, excepto para quienes buscan opacidad; consecuentemente, no amenazan la existencia de las que tienen el respaldo de bancos centrales y, en última instancia, de los estados.

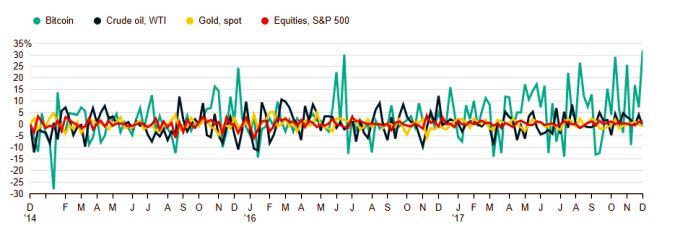

Si juzgamos al bitcoin como activo de inversión, su principal característica es la volatilidad (ver gráfico). No se gana atesorando código sino movíéndolo a corto; así se comportan los especuladores e ingresan comisiones los intermediarios.

Mientras la moda siga ascendente, nadie perderá su dinero; incluso habrá quienes se arrepientan de haber vendido. Pero tanto partidarios como detractores de las criptomonedas son conscientes de que la situación no es sostenible. A quienes invierten en activos virtuales, no les interesan los dividendos ni el cash flow ni preguntan por el business plan. Simplemente suponen que antes del temido naufragio alguien estará dispuesto a pagar lo que un bitcoin no vale intrínsecamente.

En la práctica, no es necesario reconocerle legitimidad como «dinero» para que los bancos saquen beneficio arbitrando en transacciones con una moneda que sólo existe como un apunte contable encriptado. Esto explica por qué JP Morgan, cuyo chairman Jamie Dimon promete despedir a cualquier empleado que trafique con bitcoins, participa como socio en la creación de un mercado de futuros.

En efecto, empiezan a proliferar las entidades dedicadas a la negociación sobre posiciones futuras en bitcoin (GDAX, CME, etc) calcadas de las que existen para materias primas que, estas sí, existen físicamente. No hay precedentes que ayuden a calcular el riesgo; los bancos discrepan entre sumarse a la corriente o esperar a que el fenómeno se asiente..

Habría mucho más que decir. Lo que este comentario quiere sugerir es que, lejos de ser una muestra de vigor – como cree mi amigo Rodolfo – la aparición de instrumentos financieros derivados multiplicará el riesgo de quedar pillado en un esquema piramidal.