Ayer, la junta de accionistas de IBM tiene entre otros asuntos que tratar, la remuneración de Virginia Rometty, CEO de la compañía, un paquete de conceptos fijos y variables por 39 millones de dólares. Imagino que se habrán hecho preguntas incómodas: Rometty lleva en el cargo cinco años, y los ingresos han caído durante 20 trimestres consecutivos.

Es cierto que el primer trimestre suele ser la temporada baja para los resultados de IBM – y no sólo de IBM – por lo que se podría disculpar que enero y marzo los ingresos (18.155 millones de dólares) hayan caído un 3%, arrojando un beneficio neto de 1.750 millones que supone un 15,1% de retroceso.

El analista David Grossman, que trabaja para el broker Stifel Nicolaus, evita dramatizar: «sigo creyendo que se están haciendo bien las cosas para situar la compañía en una línea de crecimiento sostenible a largo plazo, pero confieso que esta lenta transición pone a prueba mi paciencia». Su colega Katy Huberty, de Morgan Stanley, ve motivos para esperar una «inflexión» durante este año, pero añade que el mal comienzo del año fiscal da argumentos a los que apuestan por una bajada de la acción. Sí, la cotización bajó al conocerse los resultados, pero no es grave: volvió por donde solía apenas anunciarse una subida del 10% en el dividendo. El primero en celebrar la noticia ha sido un gran accionista, Warren Buffett.

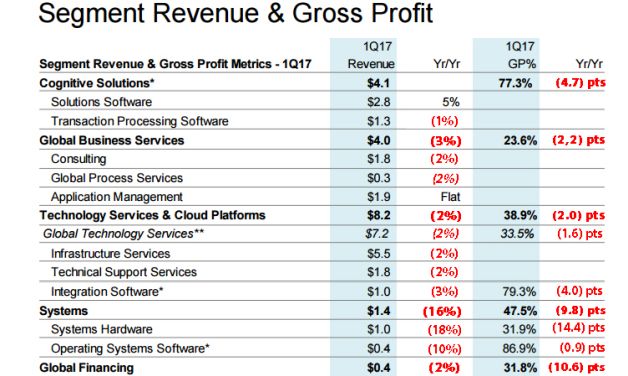

No tengo el oficio ni la cercanía de Grossman o Huberty, pero me ha llamado la atención que Martin Schroeter, CFO de IBM, insistiera en aleccionar a los analistas acerca de los ´imperativos estratégicos` de la compañía. El año pasado, IBM reclasificó sus líneas de negocio en cinco categorías: Global Business Services, Cognitive Solutions, Technology Services y Cloud, y Sistemas, además de la rama común de Financiación. En este gráfico se ve que casi todos han perdido gas en los últimos años.

Los «imperativos estratégicos» a que alude Schroeter son eso mismo, un compromiso de privilegiar determinadas líneas de negocio – cloud, Watson, analytics, seguridad, ´social` y movilidad – que aportaron 7.800 millones de ingresos en el trimestre, un 12% de aumento interanual. Destacó Schroeter que si se suman los últimos doce meses, este agregado ingresó 33.600 millones de dólares, equivalentes al 42% del total.

Esto significa que el nuevo lema de IBM – A Cognitive Solutions and Cloud Platform Company – va tomando forma. Una transición consistente en elevar la cuota porcentual de los «imperativos estratégicos», dinámica que bien conocen otras empresas del sector: la piel nueva sustituye gradualmente a la existente, lo que raramente es indoloro.

La primera sorpresa ha sido la desaceleración del segmento Servicios Tecnológicos/Cloud, en los que la compañía se juega mantener el pulso a sus competidores en la nube, que crecen y crecen. En fin, que se me ha ocurrido colorear de rojo aquellas categorías que muestran tendencia negativa, y resulta que son muchas. Otra sorpresa relativa: los márgenes de beneficio de esta división caen, probablemente porque hay que sostener un alto ritmo de inversión en infraestructuras y en I+D para aguantar el pulso. En cuanto a las soluciones cognitivas [Watson, para entendernos] no se puede decir que crezcan mucho, pero al menos parecen ser rentables y propician alianzas interesantes.

Veamos: si los «imperativos estratégicos» representan el 42% de los ingresos de los últimos doce meses, como ha dicho el CFO, el otro 58% representa el perfil histórico de IBM. No olvidemos que sigue siendo la compañía de los mainframes System Z y los servidores basados en su arquitectura Power, instalados en 130.000 clientes. Una envidiable posición, si no fuera porque los 5.442 millones de ingresos generados en el trimestre por este negocio convencional de sistemas (hardware + software + soporte) fueron un 7,6% inferiores a los de un año antes. Para bien o para mal, representan el 30% de la facturación total. Y se nota.

Norberto