No le falta razón a la lectora I.R. cuando opina que mi comentario sobre el colapso de WeWork “se deja llevar por la lección moral del episodio pero omite pronunciarse sobre la perspectiva de que excesos como estos sean el prólogo de una nueva burbuja de las puntocom”. Con gusto trataré de aclarar mi posición, pero desde ya adelanto que no creo en la hipótesis de una burbuja. El temor a una repetición de la vivida entre 1999 y 2000 ha sido recurrente durante casi 20 años, el fantasma no se ha presentado a la cita.

Es comprensible que se hable de otra burbuja, pero mi metáfora personal no es tan ingeniosa: me gusta pensar que es una espuma, que se disipará sin ruido. Que los inversores echarán cuentas y serán más exigentes, que los sinvergüenzas serán castigados.

Estaba previsto que 2019 sería un año récord para la puesta de largo de startups tecnológicas, a rebufo de dos estrellas rutilantes: Uber (en teoría valorada en 96.000 millones) y WeWork (47.000 millones). A estas fechas, se puede diagnosticar la cosecha menos rica desde que estalló la burbuja del 2000: la mayoría de estas “plataformas” siguen luciendo números rojos. Con una diferencia: se ha perdido la confianza en los fanfarrones y sus esquemas laxos (cuando existen) de gobierno corporativo. Esto lo describe muy bien Michael Lewis en su último libro, El Póquer del Mentiroso.

No abundaré en lo ya escrito, pero he visto que la última ocurrencia de Uber es ofrecerse como agencia de trabajo temporal para que sus conductores obtengan ingresos complementarios cuando les sobra tiempo o no tienen pasajeros que transportar. En cuanto a WeWork, ante la certeza de tropezar con estrépito nada más iniciarse la primera sesión canceló su OPV; pocos creen que tenga otro futuro que liquidar activos para enjugar sus deudas.

Para que conste: de los 390 ´unicornios` contabilizados en agosto por CD Insights – ya saben: compañías cuya valoración privada supera los 1.000 millones de dólares – la más valiosa era la china ByDance (75.000 millones) seguida de su compatriota Didi Chuxing, que emula a Uber (56.000 millones), Juul (cigarrillos electrónicos, 50.000 millones), WeWork (47.000 millones) y Airbnb (29.000 millones).

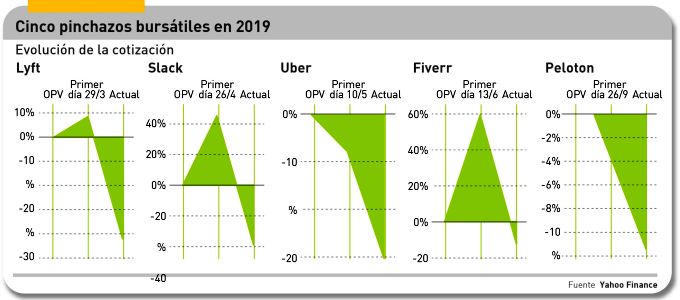

Se ha calculado que menos del 20% de los ´unicornios` que han asumido el riesgo de cotizar, esperan obtener beneficios en 2020: en casi todos estos casos, se trata de empresas de software que captan ingresos recurrentes por suscripción o pago por uso, un modelo apreciado mientras no se demuestre lo contrario. El resto, la mayoría, cacarean la naturaleza ´disruptiva` de sus modelos de negocio, pero los inversores bursátiles no entran al trapo y, en consecuencia, sus cotizaciones están por debajo de las esperadas. El gráfico siguiente presenta cinco ejemplos de este año.

En mi opinión, se ha llegado a esta situación por varias vías. Una de ellas es la impudicia con la que algunas startups se han disfrazado de tecnológicas sin reunir los mínimos requisitos para ser reconocidas como tales. Veo un ejemplo sublime en Peloton Interactive – por cierto, su primer día en bolsa se saldó con una caída del 11% – cuyo negocio es la venta de aparatos para fitness pero que, mediante el truco de añadirles una pantalla y una app, tiene la audacia de autodefinirse plataforma que ofrece “una experiencia inmersiva y conectada; al nivel más básico, vendemos felicidad”.

El motor del fenómeno ha sido un largo período de excedentes de capital en manos de los gestores de venture capital, un ciclo que ahora está siendo cuestionado y que han manejado con prodigalidad dinero de caudales asiáticos y recuelos de petrodólares. Estos inversores tienen (o tenían) una tolerancia al riesgo más elástica que las fundaciones, fondos de pensiones y family offices que ahora presionan para que les muestren en qué cálculo se basa la rentabilidad futura.

No se puede cerrar los ojos ante la responsabilidad de Softbank y su Visual Fund en la inflación de expectativas. La estimación de la web CrunchBase informe que a este fondo se debe más del 10% del capital en dólares invertido en 2019.

Algunos ´unicornios` han mantenido o mejorado sus cotizaciones desde que salieron a bolsa este año – Cloudflare y Zoom Video, por ejemplo – gracias a que sus márgenes brutos, del 81% y 77% son superiores al corriente en las compañías de software. Los grandes pinchazos ocurren cuando los fundadores no son capaces de exhibir esa capacidad.

Hay, por supuesto, una volatilidad macroeconómica que mantiene alerta a los inversores. Un estudio reciente indica que el 74% de estos creen que el mercado ha dejado atrás el pico de su ciclo y que una recesión estaría a la vuelta de la esquina. Los índices bursátiles son ahora mismo un indicador imperfecto de la coyuntura económica, por ser sensibles a movimientos especulativos o, venga o no a cuento, a la noticia del día. En tal ambiente, se hace difícil confiar en las promesas de una recién llegada.

Muchas de las que han empezado a cotizar este año, y las que preparan su salida en 2020, tienen una perspectiva ensombrecida por la guerra comercial con China, la incertidumbre política y la desaceleración en las principales economías. Para los inversores minoristas o institucionales, es alto el riesgo de comprar acciones de empresas que no necesariamente van a dar beneficios durante varios años.

También hay que considerar que las candidatas a una OPV no abandonan la costumbre de usar pleonasmos para describir su disposición a romper el estatus, pero el autobombo cada vez cuela menos más allá del circuito de venture capital. Un lenguaje útil para animar una ronda de financiación no es necesariamente adecuado para compararse con empresas cotizadas. Entre las que han pinchado en hueso y las que han desistido, se queda uno con la impresión de que ha llegado la hora de pensarse muy bien una salida a bolsa (OPV).

Lo que conduce a una interesante polémica en torno al mejor método para salir a bolsa. Siempre se ha considerado que una OPVse realiza con todas las formalidades exigidas por los bancos de inversión. Un caso sonado de renuncia a este procedimiento ortodoxo ha sido el de Spotify: en 2018 optó por apuntarse directamente ante la comisión de valores para empezar a cotizar [hoy cotiza un 27% más bajo, pero no por culpa del direct listing]. Este año, Slack usó el procedimiento no convencional.

La cuestión de fondo, que omití en mi epístola anterior (y esta ya va siendo larga), es cómo financiar una startup legítima para que no se la confunda con un cuentacuentos. En Silicon Valley empieza a expresarse animadversión hacia los bancos de inversión, como Goldman Sachs y Morgan Stanley, que han dominado el negocio de las OPV durante años y han protegido los excesos. Según me cuenta Mario Kotler desde San Francisco, el inversor Bob Gurley ha promovido en esa ciudad una conferencia para debatir alternativas al papel de los bancos. En su apoyo cuenta con una leyenda, Michael Moritz, de Sequoia Capital.

Ambos financieros defienden las ventajas de cambiar el método de salida a bolsa de una startup, que sean los algoritmos los que asignen acciones a los inversores a través del mercado bursátil, cortocircuitando así a los bancos, que normalmente compran lotes de títulos y los parcelan privadamente entre clientes preferentes a un precio fijado la noche antes. “Los humanos”, dice Gurley, han minusvalorado sistemáticamente el precio de las candidatas a cotizar porque, una vez garantizadas las generosas comisiones, su único interés se centra en optimizar la cartera de sus clientes.

En el fondo, lo que se pretende es evitar que al comparecer en la bolsa se ponga en evidencia el desfase con el valor hipotético que la empresa ha recibido en las transacciones privadas, controladas por el emisor. Ocurre normalmente que esa valoración es irracional, que para defenderla hay que lanzar campañas de marketing y activar a los periodistas amigos. Con todos los defectos que se quiera, la bolsa tiende a poner las cosas en su lugar.

Hay una diferencia que explica por qué la propuesta de Gurley y Moritz no gusta a todos. Una OPV suele hacerse emitiendo títulos nuevos (y/o cambiando la estructura accionarial en beneficio de los fundadores) mientras que la asignación directa no recauda fondos contantes y sonantes. Es cierto que en muchos casos no son necesarios, porque ya se han captado millones en sucesivas rondas privadas, pero suele ocurrir que la empresa llegue a la OPV exhausta y el dinero haga falta para financiar el negocio o pagar deudas. Lo más común es que se use para facilitar la salida de inversores de la primera hora.