La oferta de Qualcomm por NXP, descrita en este blog a comienzos de octubre, ha sido aprobada con carácter definitivo, pero queda una travesía jurídica hasta cerrar la transacción a finales de 2017. Es – hasta nuevo aviso – la adquisición más cara en la historia de la industria de semiconductores: 39.000 millones de dólares (excluyendo la deuda), pero el acuerdo ha sido rápido, señal de que ambas partes lo ansiaban. Revoluciona un mercado ascendente, los chips para automoción: en dos años, Qualcomm habrá pasado del puesto 41º a liderar el ranking del segmento. El reto es mayúsculo, pero quedarse quieta en su condición de proveedor de las marcas de smartphones sería peor.

Después de practicar el modelo fabless durante toda su existencia, Qualcomm pasará a controlar las fábricas de NXP, un cambio de perfil cuyas consecuencias pueden ser embarazosas. Una de ellas sería la convivencia entre dos conceptos de diseño: Snapdragon, de Qualcomm, e i.MX8, de NXP: ¿cuál de ellas prevalecerá en los futuros sistemas de infotainment, asistencia al conductor y, cómo no, en las plataformas de conducción autonoma de las que tanto se habla?

El especialista Kevin Krewell quita hierro al asunto: «en general, las dos líneas son complementarias, y bastaría con hacer ajustes en la oferta, pero observo diferentes criterios acerca de la arquitectura ARM, pero esto no es irreversible en un mercado evolutivo como el de automoción». No hay acuerdo en otra cuestión, la así llamada ´cabina digital` definida por software: una parte de la industria de coches cree que los sistemas de infotainment deberían estar integrados con los de ayuda a la conducción, y el iMX8 de NXP se inscribiría en la tendencia, a diferencia del Snapdragon, más orientado a la conectividad. El hecho de que NXP controla el 64% del mercado y Qualcomm sólo el 2% indica que los ingenieros de la primera sabrán hacerse escuchar.

La transacción es parte de una tendencia de la industria, que lleva tiempo manifestándose. El precedente más caro hasta ahora era la fusión por absorción de Broadcom y Avago (37.000 millones en 2015); el más cercano la compra de ARM por Softbank (31.400 millones de dólares el pasado septiembre). Antes, comprar Altera le costó 16.700 millones a Intel. Otras adquisiciones menores han sido la oferta de Renesas, tan importante como NXP, aceptada por Intersil, de 3.200 millones de dólares, y la de Infineon por Wolfspeed, 850 millones tras desembolsar 3.000 millones por International Rectifier. Habrá más, se puede apostar con tranquilidad.

Ninguna de las citadas iguala la complejidad de la oferta de Qualcomm por NXP. Varias circunstancias la distinguen, y no es la menor el hecho de que NXP, en su estado actual, es el fruto de la fusión con Freescale, cuya digestión aún no ha completado. En esta industria, cada cual tiene una historia de familia y algún muerto en el armario: la NXP original fue creada como filial de semiconductores de Philips, que la vendió a un consorcio que en cuanto pudo la sacó a bolsa. A su vez, Freescale, desgajada de Motorola, aportó a NXP la capacidad de fabricar chips basados en arquitecturas ARM y en PowerPC, de IBM.

Lo que ahora importa es determinar qué tienen Qualcomm y NXP que las haga complementarias. NXP diseña y fabrica chips para segmentos muy especializados (automoción y validación de datos), mientras Qualcomm diseña procesadores para móviles y módulos de radiofrecuencia cuya fabricación encarga a terceros (TSMC y Samsung). Lo que significa que NXP factura productos, mientras Qualcomm obtiene una parte importante de sus ingresos de licencias y royalties. Qualcomm tiene 30.000 empleados y en NXP trabajan 44.000 personas. La disparidad en la facturación por empleado obedece, fundamentalmente, a que la primera no tiene fábricas y la segunda tiene siete. Como saldo, la nueva Qualcomm multiplicará su plantilla por 2,5 para aumentar su facturación sólo un tercio.

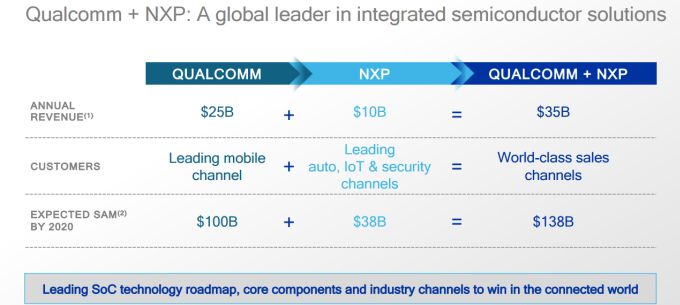

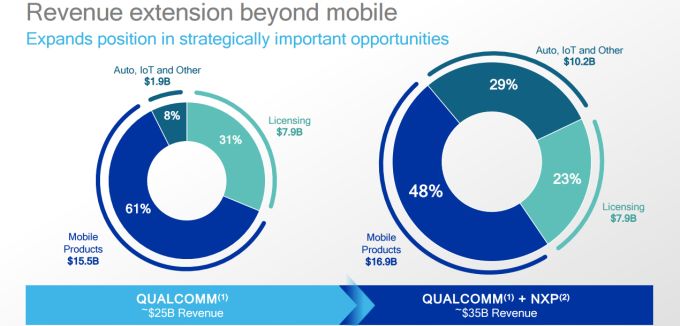

Los ingresos de Qualcomm en 2015 sumaron 25.300 millones de dólares, casi sin variación en los tres últimos años, arrojando beneficios de 5.300 millones. De su lado, NXP facturó el mismo año 6.100 millones y declaró 1.500 millones de beneficios. Al presentar a los analistas la operación, Steve Mollenkopf, CEO de Qualcomm desde 2014, ha estimado que los ingresos combinados de las dos empresas sumarán 35.000 millones de dólares, además de otros 35.000 millones potenciales y un ahorro de costes de 500 millones.

Qualcomm pagará el equivalente a 4,8 veces la facturación estimada de NXP del año que viene, pero una circunstancia alivia la carga: puede usar para ello una gran parte de los 28.600 millones de dólares que tiene aparcados fuera de Estados Unidos [NXP tiene su sede en Holanda], lo que no evitará que tenga que endeudarse en 10.000 millones adicionales. La ingeniería fiscal juega un papel: Qualcomm creará (o ya ha creado) una empresa instrumental holandesa.

Desde un punto de vista financiero, la operación parece estar justificada. La cuestión clave es otra, el acceso a la parte más lucrativa del mercado de chips para automoción que controla NXP, aparte del incipiente pero fragmentado de sensores para IoT. Hay que tener en cuenta que Intel ha presentado una gama de productos completa para ese mercado, los Atom 3900. Y que otros fabricantes ya están muy introducidos en la electrónica del automóvil. Parece la mejor salida para Qualcomm, atrapada en el estancamiento del mercado de smartphones, y que hace tiempo busca oportunidades para crecer en otros ámbitos.

Esta es la estrategia por la que Paul Jacobs cedió la vara de mando a Steve Mollenkopf, que entró en la compañía hace 20 años como diseñador de circuitos y ha escalado hasta llegar a su mayor logro, la integración de Atheros, que Jacobs compró en 2011.

Sabe bien Mollenkopf – como lo sabe su colega Richard Clemmer, CEO de NXP –que la competencia será dura, y durante una primera etapa los riesgos pueden ser altos. De entrada, Qualcomm siempre ha trabajado con pocos clientes que compran mucho de una cartera de productos reducida. En cambio, el catálogo de NXP es enorme y tiene más de 25.000 clientes en todo el mundo. La necesaria modernización [que podría implicar algún cierre] de sus fábricas se hacía cuesta arriba para Clemmer, según ha dejado claro al defender la oferta ante sus accionistas. Por otro lado, las nuevas generaciones de chips son más complejas y su diseño será más difícil si no se domina el proceso de fabricación, con lo que NXP tiene mucho que enseñar a su nuevo propietario.

Téngase en cuenta que los requerimientos de un chip para automoción son completamente distintos a los de los que lleva un smartphone. El primero ha de ser resistente a las vibraciones, inmune a las interferencias y pasar innumerables certificaciones en distintos países, aunque en su caso la miniaturización no es un problema: un coche no tiene las limitaciones de espacio [ni de batería, por cierto] que presenta un smartphone. El otro mercado potencial, IoT, los factores clave son el coste muy bajo para unos volúmenes de producción muy altos.

El entramado de esta industria será muy distinto en los próximos tres a cinco años, y este es el significado último de la fusión entre Qualcomm y NXP. Cualquier diagnóstico de viabilidad sería aventurado. Lo que puede decirse es que las compañías que salgan airosas habrán tenido que arriesgar mucho y no todas habrán acertado: la consolidación está en marcha. La parte más delicada no será la ingesta sino la digestión.

[informe de Lluís Alonso]