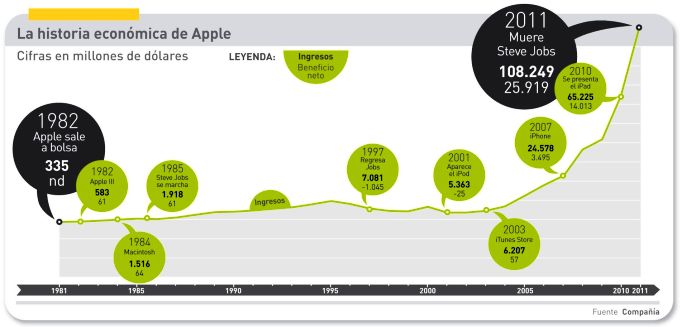

En el atracón de obituarios a la muerte de Steve Jobs han abundado los adjetivos como “idealista” o “visionario”, pero han escaseado las referencias a su cualidad de “empresario”. Con el anuncio de los resultados del año fiscal 2011, se ha confirmado que el mayor legado de Jobs es la propia empresa, a la volvió en 1997 para rescatarla de la bancarrota y elevarla, en los catorce años siguientes, al rango de líder de la industria tecnológica. Con sus ingresos de 108.000 millones de dólares (casi 80.000 millones de euros) al año, Apple se pone a corta distancia de IBM y HP, que le sacan apenas unos millones de ventaja. Los demás, incluso Microsoft, parecen pequeños a su lado.

Los ingresos anuales son una métrica más representativa, y menos volátil, que la capitalización bursátil. Pero en este segundo parámetro Apple no es sólo líder de su sector sino de todas las empresas cotizadas del mundo, con un valor en bolsa de 390.000 millones de dólares ¿Era esto lo que pretendía el idealista y visionario Jobs? Seguramente no: un año y medio después de salir a bolsa – valor inicial: 1.800 millones de dólares – Apple fichó a John Sculley, presidente de Pepsi, para que le inyectara la disciplina empresarial que Jobs creía no tener. La secuencia es conocida: tras discrepar con Sculley, Jobs dimite y crea otra empresa (NexT, un fracaso), vuelve primero como asesor, luego como CEO “interino” y así hasta convertirse en factótum irreemplazable.

La curva del gráfico que ilustra esta crónica es sugestiva. Aparte de lo obvio, nótese un segundo valle, en 2001, que se explica porque hasta ese año Apple era empresa de un solo producto, el Mac, cuyas ventas caían sistemáticamente. La solución que encontró Jobs fue un giro que se inició con el iPod y perfeccionaría con el iPhone y el iPad. Con toda lógica, la empresa renunció a su nombre original, Apple Computer, para pasar a llamarse Apple Inc.

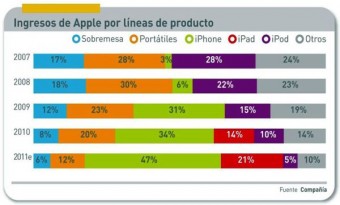

A la postre, el éxito de los nuevos gadgets revitalizaría las ventas de Mac, según ha quedado de manifiesto en las cifras del último trimestre del ejercicio. Por debajo, una reconstrucción de los resultados de los últimos años indica que la auténtica vaca lechera de Apple sigue siendo el iPhone, que aporta nada menos que el 47% de los beneficios de la empresa; si se le suma el iPad, se concluye que dos de cada tres dólares que gana Apple son aportados por estos dos productos.

En los márgenes está la clave. Según los analistas de iSuppli, en lugar de degradarse – como es el caso de sus competidores – aumentan un trimestre tras otro. En doce meses, el margen bruto del iPhone, el producto de más volumen, ha subido hasta el 72,6%; por el contrario, el del iPad ha bajado cinco puntos porcentuales. En conjunto, el hardware deja un prodigioso margen del 60%

El cuarto trimestre del año fiscal 2011, cerrado el 24 de septiembre, ha sido el último dirigido por el fundador, y los resultados dejan el listón muy alto al sucesor: un 39% de incremento en los ingresos, y del 53% en el beneficio neto no lo consigue cualquiera. Para el siguiente – el actual – prevé escalar otro 30%, pero aun así, los señores de Wall Street echan en falta a Jobs: desde el impacto emocional de su muerte, la acción había ganado un 11%, pero con estos resultados, objetivamente excelentes, bajó un 5%. Ha sido una reacción pasajera, pero también un aviso para Tim Cook, de lo que esperan de él.

El negocio de Apple viene acelerado, un trimestre tras otro. La única línea que ha decrecido es el iPod, que ya ha dado mucho; el Mac ha vuelto al primer plano, con dos nuevos modelos, mientras el iPad sigue su camino triunfal. Se han vendido 17 millones del iPhone (un 21% más) pero había muchas expectativas en el nuevo modelo, del que se han vendido 4 millones el pasado fin de semana, que en los últimos días del trimestre las ventas se pararon. La gestión de las expectativas es siempre un asunto delicado: Apple le ha cogido gusto a quedarse corta en sus previsiones, y esta vez ha sido por 13 puntos. Si Cook ha dicho que en el próximo espera facturar 37.000 millones ¿de cuánto será la realidad? se pregunta un ejército de analistas, profesionales o no.

Empresa innovadora y a la vez conservadora, Apple acumula una tesorería de 80.000 millones de dólares, y sistemáticamente rehúsa pagar dividendos a unos accionistas que normalmente le son tan fieles como los usuarios a la marca. Es también una empresa que se mira en la orfandad y descubre un problema de gobernanza: su consejo de administración ha existido sólo para rubricar la voluntad de Steve Jobs. Es pronto para saber qué cambios provocará la ausencia, y si Tim Cook alberga alguna intención al respecto. En definitiva, los analistas se preguntan cuándo aparecerán las tensiones contenidas por el fundador.

Está muy claro que una personalidad obsesiva y controladora como la de Jobs no podía irse sin dejar trazada la hoja de ruta para los productos de los próximos dos años. No se caracteriza Apple un catálogo amplio, y el caso del iPhone 4S pone de relieve una paradoja: combina la defensa del liderazgo en la capa alta del mercado (la más rentable) con una renovación de productos orientada a seducir a públicos más amplios. El analista Gene Munster, quizás el mayor experto en Apple, cree que en 2012 los motores del crecimiento serán China e India, y no espera la apertura a corto plazo de nuevas líneas de producto. A menos que Cook se atreva a perseverar con Apple TV, una idea con la que Jobs fracasó dos veces pero que ha renacido como tema a partir de una frase recogida por su biógrafo.

En esa presunta hoja de ruta hay una asignatura pendiente, las empresas. Por razones históricas, Apple ha vivido (demasiado) inclinada hacia los consumidores; pero no son tan contradictorios como puede parecer. Sus productos – sobre todo el iPhone – han penetrado en las empresas llevados por usuarios individuales, pero los directores de sistemas son (todavía) una barrera. Por esto, Apple tendrá que construirse un canal de distribución, que no tiene por empeño de Jobs de llegar directamente al consumidor.