Entre el 5 de noviembre, fecha en que Xerox hizo pública su oferta de compra por HP, hasta el 31 de marzo, cuando abortó la operación, han pasado 137 días. Redondeando, cinco meses. Durante este tiempo, ambas partes dedicaron sus energías (y no poco dinero) a tácticas con las que una (Xerox) quería atraerse la voluntad de los accionistas de la otra, o bien esta (HP) a contrarrestar una oferta que desde el primer día fue vista como temeraria. El desenlace – a saber si definitivo – supone una dolorosa derrota para el bucanero bursátil Carl Icahn, inspirador de la maniobra. De haberse concretado, controlaría el 15% de la empresa fusionada. A sus 84 años, no acostumbra a renunciar.

Recuérdese que la oferta de 24 dólares por acción preveía el pago de 18,40 en efectivo y 0,149 acciones de Xerox por cada una de HP. La volatilidad de los mercados de capitales ha bloqueado de facto el crédito puente por 24.000 millones que Xerox negoció en enero con la banca para hacer viable su oferta, muy superior a su tesorería. Paralelamente, la caída de la bolsa ha desbaratado la ecuación de cambio accionarial propuesta. La oferta de compra pasó de temeraria a imposible, pero John Visentin, CEO de Xerox, la ha retirado con el argumento de que la prioridad actual es la salud de los empleados de su compañía.

El momento podría ser propicio para que HP revise el plan con el que respondió a la ofensiva: 1) compra de acciones propias por valor de 15.000 millones de dólares (8.000 millones en los próximos doce meses, que serán de aúpa, y 2) compromiso de retornar a los accionistas, por esa vía y por dividendo, 16.000 millones entre 2020 y 2022. El 12 de mayo está convocada la junta de accionistas y sería lógico que en esa ocasión retocara su guión. No se puede descartar que reaparezca (previo consentimiento de Icahn, claro) el proyecto de fusión, aunque esta vez liderado por HP como socio más grande.

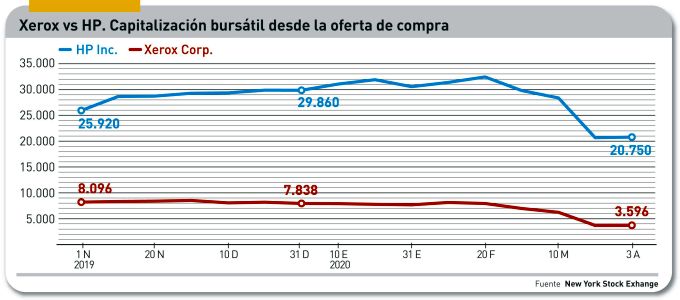

La clave de este episodio se encuentra en la desvalorización que han sufrido las dos empresas desde el estallido de la pandemia Covid-19. El pecado original de la transacción ha sido descrito antes en este blog: el día en que anunció su oferta, Xerox tenía una capitalización bursátil equivalente al 31,2% de la de HP. Cinco meses después, esa proporción ha caído al 17,3%. Incluso quienes por alguna razón fingen creer que la bolsa refleja la economía real, admiten que es muy extraño que una empresa sana sea absorbida por otra que vale casi seis veces menos.

En las condiciones de los últimos años, con una gran permisividad hacia el endeudamiento, se podía entender que Xerox – valía 8.000 millones y debía 3.000 millones – obtuviera un crédito de 24.000 millones para comprar un rival por 33.000 millones. Se podía entender sólo sabiendo que esa de esa deuda debería hacerse cargo la empresa resultante, con lo que los activos comprados responderían por el pago de la deuda. Era así, hasta que entró en escena el coronavirus; hoy sería increíble que un consorcio de tres bancos de primera fila prestaran 24.000 millones con esa perspectiva, con más razón habiendo resistencia por parte de la víctima.

Durante años, los inversores han dado por cierto algo muy discutible: que la combinación de dos empresas aporta valor a los accionistas de ambas, o al menos a los que no se salven a tiempo. Sería larga la nómina de damnificados por esas estrategias bursátiles, mientras que en la lista de beneficiarios se encuentran conspicuos personajes como Icahn.

Juntas o separadas, Xerox y HP tienen un mismo problema: el mercado de impresión está en declive. El intento de fusionarlas trataba de resolverlo a la manera de Icahn, recortando costes. Un plan diseñado tiempo atrás por Lores, persigue la conversión a un modelo contractual, mientras apuesta por nuevas líneas de negocio. Se ignora que intenciones tenía Visentin sobre el negocio de PC – que Xerox desconoce por completo – y que aporta el 68% de los ingresos de HP.

Tras comunicar el abandono de la oferta por HP, Visentin se ha eclipsado de la escena. Lores, sin referirse al asunto que le ha ocupado estos cinco meses, ha comparecido por videoconferencia para defender su estrategia. En una entrevista online, ha destacado que la reanudación de la fabricación en China permite suponer que en el segundo semestre HP estará en plena capacidad de responder a una demanda de productos que el teletrabajo está revitalizando. Aunque, precisó, quedan problemas logísticos para la distribución en países que todavía están en el pico de la pandemia. Al mismo tiempo, Lores se declara convencido de que la colaboración con la industria para atender necesidades urgentes ante la crisis sanitaria revela que hay una oportunidad de extender los usos de sus sistemas de impresión 3D. Inevitablemente, la saga continuará pronto.