En una semana cuando menos desconcertante, a las dudas sobre la credibilidad fiscal estadounidense – y el impacto consiguiente sobre el dólar – se han sumado las dudas sobre el futuro de la eurozona, la incertidumbre japonesa, etc. Puede parecer contradictorio, en este contexto, que las empresas vuelvan a invertir en tecnología, como si con ellas no fuera la economía mundial. Sería una interpretación forzada de la seguidilla de buenos resultados presentados por Intel, IBM y EMC, que parecen apuntar en esa dirección. Por no hablar de Apple, que merece un comentario aparte. En su conjunto, el sector ha propulsado el índice del Nasdaq a un nivel que no conocía desde mediados de 2007.

Las tres compañías mencionadas han coincidido en un diagnóstico: sus negocios del primer trimestre se han beneficiado de un incremento en el gasto corporativo en TI, tras una larga temporada congelado. Dicen algunos comentaristas que no observaban una aceleración parecida desde 2001. ¿O acaso no es sino un espejismo, habida cuenta de la incongruencia entre estas buenas noticias y el contexto macro? Cuando se ven las cosas desde el sur de Europa, se hace difícil aceptar que el sector vive una reactivación, pero es lo que se deduce de las cifras y las declaraciones de los últimos días.

Como prueba, esta frase de Paul Otellini, presidente ejecutivo de Intel: “los ingresos del trimestre han sido un récord histórico, con dos digitos de crecimiento en todos los segmentos de actividad y en todas las geografías”. Entre enero y marzo, Intel facturó 12.800 millones de dólares (+ 25% interanual y + 12% secuencial) y su beneficio fue de 3.160 millones (un aumento del 29%). Y Otellini se atrevió a predecir que Intel cerrará el año con un incremento de más del 20%.

La estrella en las cuentas de Intel ha sido el Data Center Group, con una subida del 31,6%, síntoma de la situación en el mercado de servidores, a su vez estimulado por la virtualización y el cloud computing. Tampoco ha estado mal el PC Client Group, que contribuye con dos de cada tres dólares facturados; Otellini tranquilizó a los inversores poniendo de manifiesto su discrepancia con los analistas de IDC y Gartner, que han rebajado sus previsiones de ventas de PC este año. Intel – presumió – tiene mejores fuentes de información, sobre todo en los mercados emergentes, donde los analistas no recogen datos de las marcas locales que usan procesadores de Intel.

“Nuestras proyecciones – añadió – indican que el crecimiento del mercado de PC en 2011 estará en la zona de dos digitos, por lo que ya sabemos sobre el arranque del año y la buena acogida que han tenido los procesadores Sandy Bridge” [esto es, lo contrario de la impresión que transmiten los analistas]. Y dejó caer que no ve razones para temer por el comportamiento del mercado en 2012. Primer corolario: la acción de Intel cerró la semana con una subida del 9%.

En el año de su centenario, los ingresos de IBM aumentaron casi un 8% hasta 24.600 millones. El director financiero, Mark Loughridge, confirmó que las ventas de hardware han sido las mejores en una década: la división Systems and Technology registró un 18,7% de incremento. Destacó especialmente la explosión de ventas (+41%) de los mainframes del sistema Z [esa categoría que los charlatanes daban por extinguida] y los nuevos servidores Power System de las gamas alta y media.

Según Loughridge, 2011 se caracterizará por las compras de nuevo hardware y en 2012 tocará actualizar el parque instalado. Como de costumbre, el software es para IBM una fuente de beneficios, mientras los servicios aportan volumen (un 60% del total), pero aquí aparece una sombra: el valor de los nuevos contratos de servicios desciende un 18%, atribuíble al impasse generalizado del gasto gubernamental – lo que no impide que la compañía disfrute de un confortable backlog de 142.000 millones. Segundo corolario: al cierre de la semana, la cotización de IBM era 15% más alta que en enero, y la más alta de los últimos cinco años.

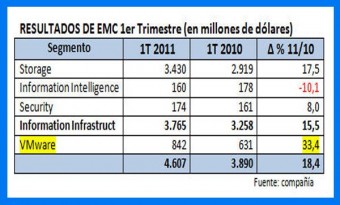

Una vez más, las previsiones de los analistas se han quedado cortas frente a los resultados de EMC, campeona del almacenamiento, que han batido records históricos para un primer trimestre: sus ingresos consolidados alcanzaron los 4.600 millones de dólares (+ 18% interanual) y sus beneficios aumentaron un 28%. En estas cifras influyeron las compañías adquiridas (DataDomain, Isilon y Greenplu), así como la performance de VMware, especialista en virtualización.

Joe Tucci, presidente de EMC, identificó como causa de los envidiables resultados el despertar de las empresas a la inversión en tecnología, después de dos o tres años de contención, para hacer frente a los retos de una economía que empieza a salir de la recesión. El analista Daniel Ives, de FBR Capital, subrayó que esto equivale al inicio de un nuevo ciclo de ascenso en el los mercados de infraestructura de información. Tercer corolario: las acciones de EMC subieron un 5% en 24 horas y ya están al nivel más alto de los últimos cinco años.